想做智慧城市智慧灯杆,这些情报你需要了解(二)

- 2020-08-27 16:44:00

- u9752u5c9bu65b0u6bd4u7279u7535u5b50 原创

- 2988

智慧灯杆行业新发展

1、 新基建带来的行业变化

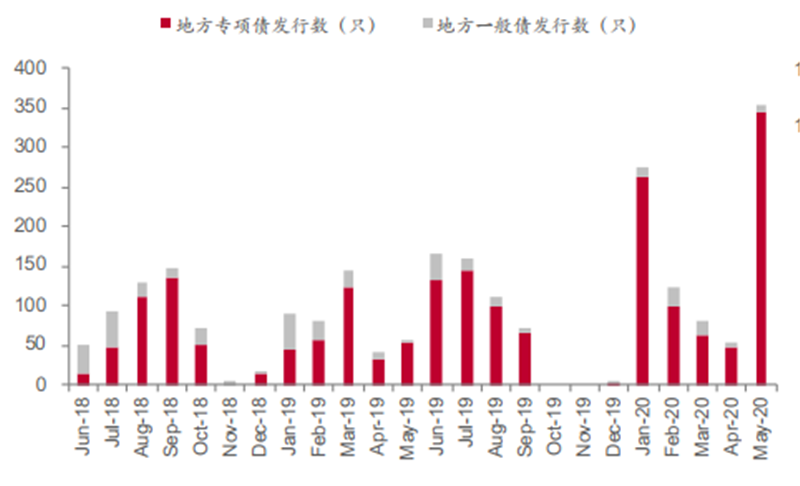

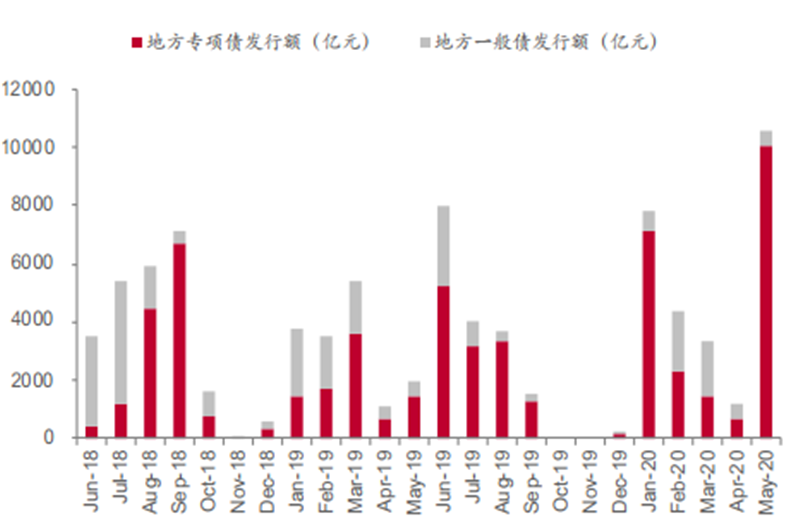

“新基建”在2018年的中央经济工作会议首次提出,在2020年4月20日发改委正式明确概念。新基建主要包括特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、5G基站、大数据中心、人工智能和工业互联网等七大领域。智慧灯杆涉及了其中的新能源汽车充电桩、5G基站、大数据中心等领域。2020年是“新基建”爆发的一年,国家和多个省市出台政策,发布多项重大项目建设计划,其中包含多个智慧灯杆建设项目。“新基建”浪潮下,地方专项债规模扩大,新增专项债主要投向基础设施建设相关领域和老旧小区改造等。2020年1-5月累计发行地方专项债818只,同比增发506只;累计地方专项债发行额为21697.92亿元,同比增长148.45%;地方专项债占地方债比例也从2019年1-5月的55.25%上升至79.41%。

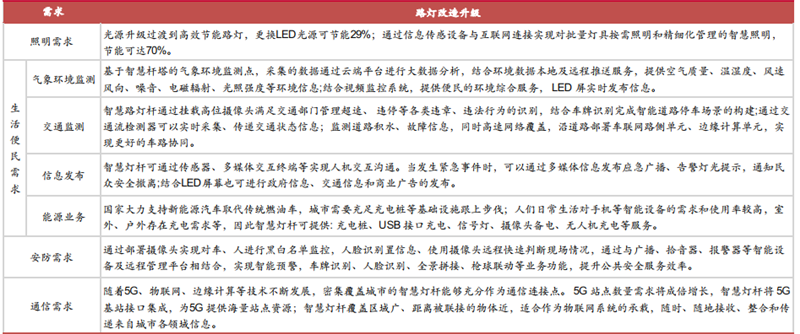

随着科学技术的发展与进步,城市现代化建设与智能化改造的不断推进,对于城市道路随处可见的路灯杆的需求不断变化:从照明需求到生活便民到安防需求,到物联网和5G小微站发展,未来到无人驾驶和边缘计算,对智慧灯杆集成度和技术含量也提出了更高要求。2、 需求变化

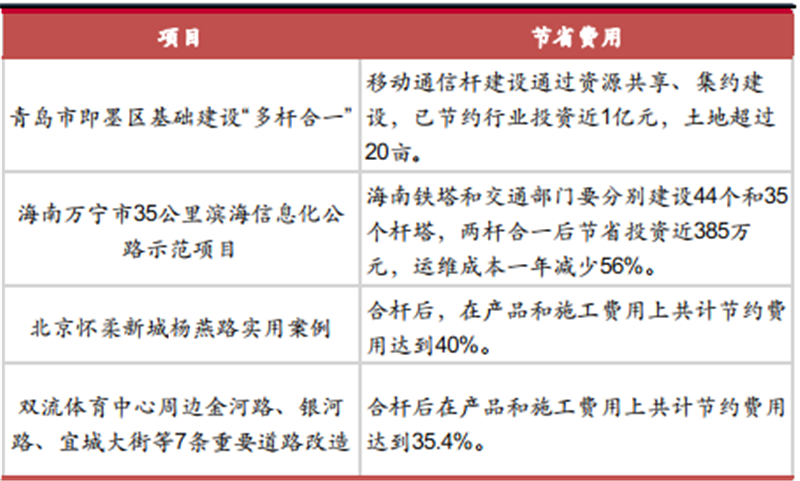

需求发生变化,路灯形式也在不断变化:路灯、红绿灯、广告牌+天眼系统、雪亮工程+井盖监控、桥梁监控、广告屏+5G小微站+V2X路测设备、边缘计算等。传统模式下,路灯杆、红绿灯杆、监控杆、指示牌标志牌杆、电线杆等分开建设,杆件功能单一,还存在资源浪费、管理分散、影响市容等问题。2019年我国灯杆保有量2935万(国家统计局)是全国通信铁塔保有量的十倍以上,叠加安防、交通用杆规模更为惊人。“多杆合一、一杆多用”是城市现代化建设大趋势。近年来,全国各地都在进行“多杆合一”改造,避免重复建设造成的资源浪费,效果显著,减杆率大多为60%左右。“多杆合一” 通过减杆,不仅能够节省空间资源,还能节省钢材等,整体建设成本降低;通过智能管理维护,还能节省后期维护费用。

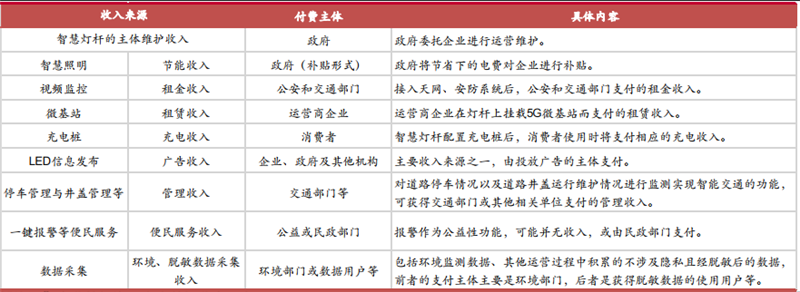

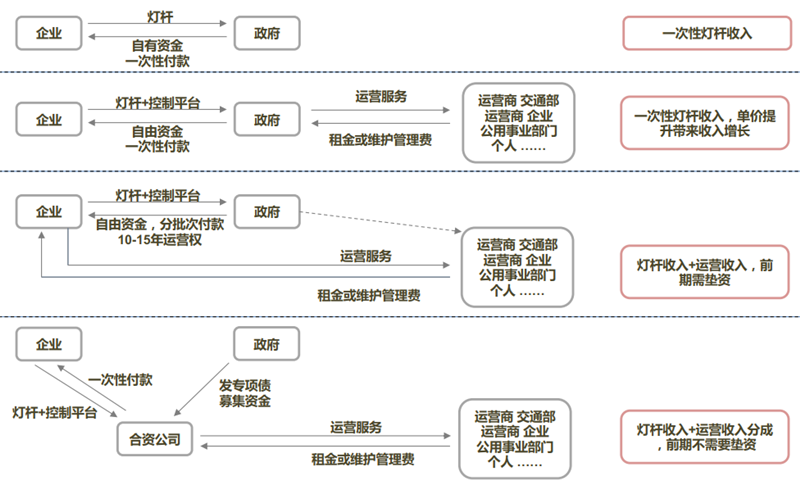

智慧灯杆的建设、运营成本较高,这类新型公共基础设施价值的充分实现需要以规模化布局为基础,需要大量、长期、可持续的资金投入。盈利模式的拓展和创新才能实现可持续发展。以前灯杆公司只卖灯杆,现在除了卖灯杆,还有后续运维收入,收入更加多元化,可持续性增强。智慧灯杆主要有主体维护收入和基于相应功能的视频监控租金收入、小微基站租赁收入、充电收入、广告收入、停车井盖管理收入、便民服务收入、数据采集收入。

3、 参与企业增多

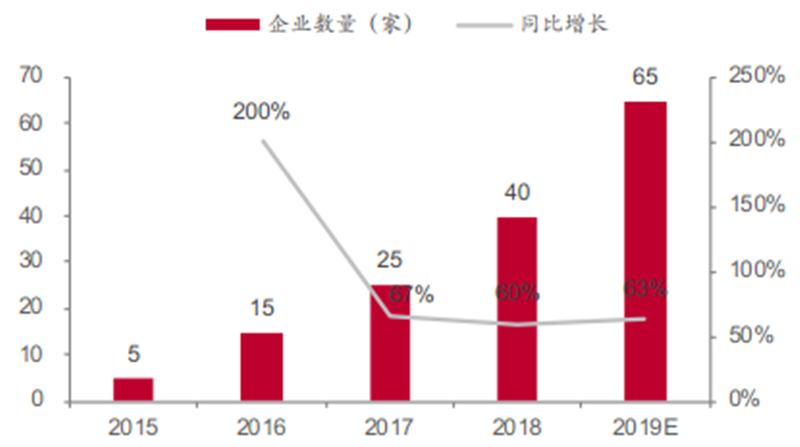

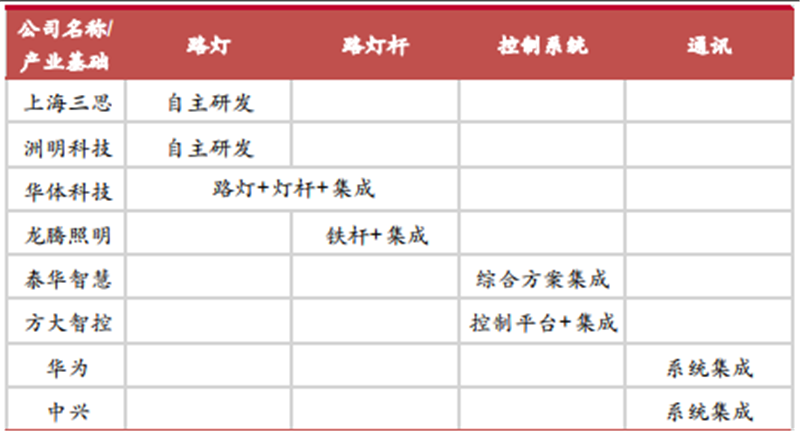

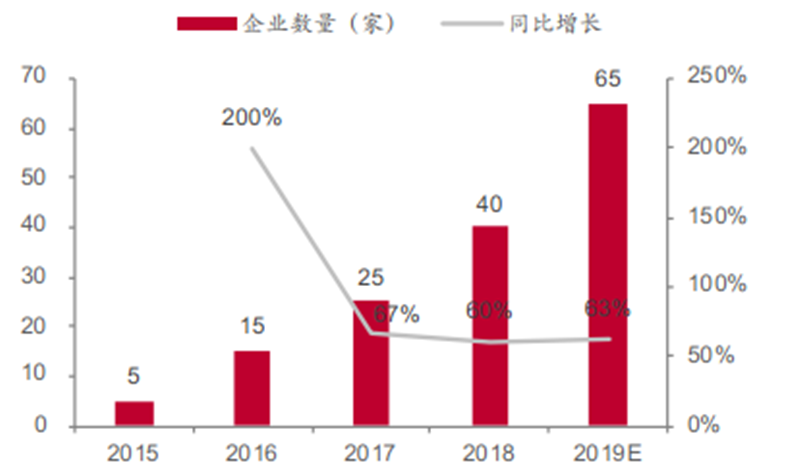

短期内参与企业增多,且企业类型多样化。智慧灯杆涉及物联网、智慧城市、城市安防等相关企业,阿里腾讯华为等巨头和其他行业公司纷纷尝试进入智慧行灯杆业。有实际产品、能落地实施做出业绩的智慧灯杆企业数量从2015年5家发展到了如今的40-50家,近三年企业数量增长率均在60%以上。企业类型多样,发展模式各有选择。目前进入智慧灯杆领域的企业主要有:路灯企业、路灯杆企业、控制系统类企业以及通讯类企业,生态链上各类相关企业积极跨界,瓜分智慧灯杆发展的红利。智慧灯杆领域未来可能吸引更多领域的企业跨界布局,企业类型更加多样化,如显示屏企业、充电桩企业等。

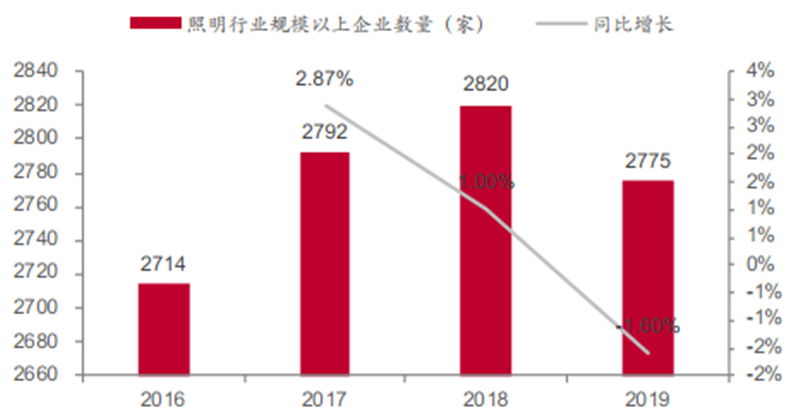

传统灯杆行业,行业竞争者众多,市场集中度较为分散。主要由于一是技术壁垒低,产品同质化严重;二是单价低,运输费用相对单价较高,一般由当地供应商供货,且当地厂商参与招标采购存在地缘优势,形成大量本土路灯杆厂商。照明行业规上企业数量在2019年呈现负增长-1.6%,主要原因是产品同质化、企业竞争压缩利润空间,新进入企业减少和经营不善的企业正在退出。作为细分领域之一的路灯照明,如今同样面临这一问题。智慧灯杆行业,尚处于起步阶段,市场集中度将会逐步提升。主要由于:一是集成度高,需要软件技术平台,技术壁垒提升;二是单价提升,远高于普通路灯杆,运输成本占比低,技术壁垒和地理位置优势不再导致本土路灯杆厂商不再具有竞争优势。

4、 巨头入局加速产业发展

对于阿里腾讯华为等来说,灯杆行业是硬件行业,收益率较低,功能集成涉及多个不同行业,未来更多的采用与其他企业合作模式。巨头公司自带强硬科技实力和商业合作资源,能够有力促进产业发展和产业标准的逐步形成。随着智慧灯杆行业的不断发展和越来越多厂商进入,巨头对合作及相关的智慧灯杆企业规模将提出更高要求,催生未来行业向龙头集中。“新基建”浪潮下,地方专项债规模扩大,累计地方专项债发行额为21697.92亿元,同比增长148.45%。国内首只智慧灯杆的专项债落地,开创公路领域发行智慧路灯专项债券先河,引领智能化发展前沿,助力新区新建设。从照明需求到安防需求,到物联网和5G小微站发展,未来到无人驾驶和边缘计算,“多杆合一、一杆多用”成为城市现代化建设大趋势。随着行业成长,有实际产品、能落地实施项目的智慧灯杆企业数量从2015年5家发展到了如今的40-50家,近三年企业数量增长率均在60%以上。目前进入智慧灯杆领域的企业主要有:路灯企业、灯杆企业、控制系统类企业以及通讯类企业,生态链上各类相关企业积极跨界,瓜分智慧灯杆发展的红利。行业尚处于起步阶段,各环节分工尚不明确,长期来看预计市场集中度将会逐步提升。阿里、腾讯、华为等巨头入局加速产业发展 。

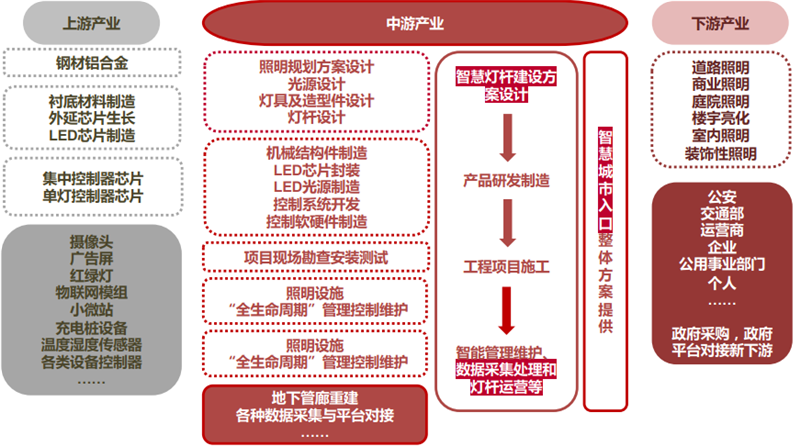

未来趋势

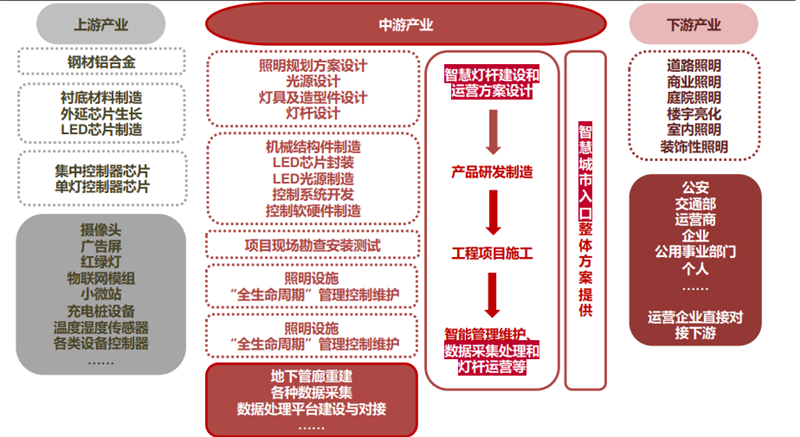

文化灯时代,产业链上、下游均较分散。上游主要集中在钢材企业,LED光源企业,集中控制器芯片,单灯控制芯片制造企业等。下游产业主要面对各级城市市政管理部门、改造中的照明领域和普通用户照明领域,包括道路照明、商业照明、庭院照明、楼宇亮化、室内照明、装饰性照明等。产业链上游主要是通用型产品,中游主要围绕下游需求进行一次性产品销售,产业链议价能力集中在下游。

智慧灯杆功能增加,整体产业链随之拓展。产品集成了更多功能,需要集采多种功能数据,并要求灯杆具有将数据对接到各类平台的能力,技术门槛显著提升,中游议价能力随之提升。一线城市等地区,一般灯杆企业只交付灯杆,由政府负责运营和对接下游。

智慧灯杆+运营的模式下,灯杆企业不仅需要提供智慧灯杆,且要负责数据运营和各下游平台对接,对灯杆企业提出了更高要求,议价能力随之进一步提升。城市大数据平台运营方面,灯杆企业与巨头共同投标或灯杆企业属于招标方。

智慧灯杆前期建设投入的付费者是政府为主体,随着商业模式越来越清晰,资金来源从单纯的财政支出转为专项债为主,企业参与也从垫资换取运营权的模式转换为与政府合作运营的模式,缓解资金压力,整合资源。传统灯杆模式下,产业链上游主要是通用型产品,中游主要围绕下游需求进行一次性产品销售,产业链议价能力集中在下游。智慧灯杆功能增加,整体产业链随之拓展。产品集成了更多功能,需要集采多种功能数据,并要求灯杆具有将数据对接到各类平台的能力,技术门槛显著提升,中游议价能力随之提升。智慧灯杆+运营的模式下,灯杆企业不仅需要提供智慧灯杆,且要负责数据运营和各下游平台对接,对灯杆企业提出了更高要求,议价能力随之进一步提升。